毕友一言:

总有一个舞台,为你准备。

金融探索之消费金融:典型案例之银行&消费金融公司篇

消费金融的市场主体主要包括电商、分期购物平台、银行、以及消费金融公司四类。小毕将分别整理这四类公司中的典型案例,今天将分享银行以及消费金融公司的典型案例,包括工行逸贷、建行分期优选、邮储银行“二胎贷”、兴业银行、以及招联、捷信消费金融等。

银行的互联网消费金融服务模式相对最为简单,消费者向银行申请消费贷款,银行审核并发放,消费者得到资金后购买产品或服务。目前,个人消费贷款业务在银行整体个人贷款业务中占比偏低。银行目前在积极布局网络消费的全产业链,丰富自身网上商城的消费场景,力图在相关领域追赶淘宝、京东等电商领先企业。

来自易观智库的数据显示,个人消费贷款是商业银行消费金融的主要形式,占银行个人贷款业务的18.4%。“消费贷”要求指定用途,目标人群是具有可持续收入、良好工作背景等条件的优质客户,如公务员、企事业中高层管理人员。该产品早期由外资银行引入,如渣打“现贷派”,国内股份制银行较早跟进,部分银行还将这一产品形态与信用卡结合,如宁波银行“汇通尊尚卡”含“随心分额度”(消费贷)和“循环透支额度”(普通信用卡)。基于互联网的“线上贷”面向所有个人银行客户,综合央行、第三方征信、银行数据完成在线实时信用评估和资金发放。

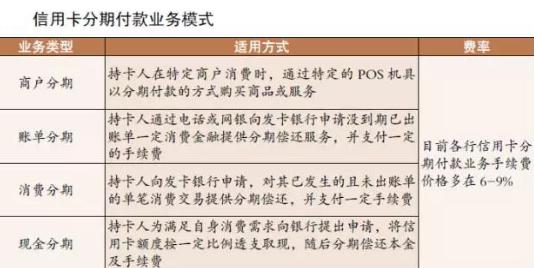

信用卡推动了我国消费金融市场的高速发展,占居民日常消费交易60%的份额。同时,由于信用卡分期业务可有效利用授信额度且收益率较高,各主要商业银行已开展较为丰富的信用卡分期服务,其手续费占银行中间业务收入的比重不断提高。从产品形态来看,信用卡分期业务主要有商户分期、账单分期、消费分期、现金分期等。

此外,实体与线上的对接、打通、融合将是实体经济未来发展的重要趋势,也逐渐促进信用卡支付线上线下业务深度融合。比如,工行“逸贷”能使用存折、借记卡和信用卡在融e购电商进行互联网分期购物、实体签约门店进行线下分期支付;浦发和中信银行推出的“E-GO卡”和“网付卡”是专门用于网上消费的无卡化虚拟账户,关联已持有信用卡后可自由设置信用卡的额度和使用期限。

银行消费金融典型案例之——工行逸贷

逸贷业务是工行为在“融e购”网上商城进行消费的用户,提供的一种互联网信用消费信贷服务。主要特点是申请门槛较低,可申请的最低额度为100元人民币;还款期限可选且期限可长达三年;同时还支持借记卡和存折。

银行消费金融典型案例之——建行分期优选

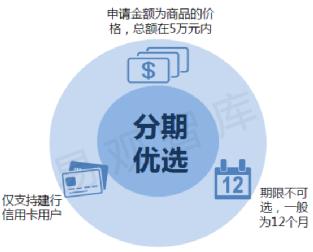

建行信用卡用户在善融商务个人商城进行消费时,对于支持“信用卡分期”的商品,无需申请直接通过上述方式支付,免息免手续费。相比较工行的逸贷业务,手续更加简便,不过期限不可选,一般都是12个月。

银行消费金融典型案例之——邮储银行“二胎贷”

2015年11月,邮储银行发起成立了中邮消费金融公司。2016年3月,发布了其消费金融产品“二胎贷”,主要针对我国放开二孩政策后,二孩家庭需要的各类消费需求。作为全国首款针对有孩家庭消费金融产品,“二胎贷”面向全国范围内的有孩家庭客户开放,产品具有申请方便,放款快速,费用优惠,额度大,期限长等特点。

邮储银行坚持服务城乡居民的普惠金融理念与互联网开放、平等、共享的精神一脉相承,借力“互联网+”为消费金融注入了新的活力。针对消费信贷业务,邮储银行开发了网贷通、卡贷通等功能,客户可通过电子银行渠道自助支用消费贷款,在用卡购物消费的同时选择支用消费贷款,客户使用体验进一步提升。邮储银行借助存量客户数据,向客户提供主动授信服务,并开发了专属个人信用贷款产品,精准满足该客户群体消费金融需求。

移动互联网金融是未来金融服务的重要渠道和竞争主战场。邮储银行抓住移动互联网的发展机遇,打造全功能移动服务终端,开通了微信银行,通过在线消费信贷服务升级,进行线上与线下相结合的服务整合。目前,邮储银行已与知名互联网公司围绕互联网消费金融探索开发配套产品并提供相关服务,还与互联网汽车销售平台企业开展了相关合作。

银行消费金融典型案例之——兴业银行

2014年12月23日,兴业银行宣布出资1.98亿元,在泉州成立兴业消费金融股份公司,扩张其综合化经营版图。这是首家由股份制商业银行控股的消费金融公司,是2010年以来国内已经开设的第五家消费金融公司,前面四家分别为北银、锦城、中银和捷信,也是银监会2013年9月修订《消费金融公司试点管理办法》后,国内12个城市新增了第二批试点公司,兴业是其中之一。

兴业消费金融公司的注册地在福建泉州,注册资本3亿,其中兴业银行和泉州市国资委旗下的泉州市商业总公司分别出资1.98亿和7200万,出资比例分别为66%、24%。新修订的《消费金融公司试点管理办法》提出,允许民间资本发起设立消费金融公司。兴业消费金融公司成为首个引进民营资本的消费金融公司,引进了特步、福诚两家泉州当地的民营企业作为股东,两家民企出资比例均为5%。兴业金融消费公司正是泉州综合金融改革试验区的产物,也是消费金融新一轮试点和混合资本试点的试验田。

兴业消费金融的业务模式主要有三类,一是驻店贷款模式,即建立在现场消费场景基础上的传统赊账消费;二是网络购物消费的贷款,是原有线下赊账消费的线上化;三是现金贷款,主要解决客户日常生活短缺的小额资金需求。除了线上消费贷款业务,兴业消费金融公司的互联网和大数据定位,则更多体现在风险控制上。

消费金融公司的互联网消费金融服务模式与银行类似。一般情况下,消费金融公司的审核标准较银行的标准更为宽松,贷款额度也更高。不过消费金融公司的整体实力和消费者的接受程度与银行相比,还有很大差距。早期的消费金融公司多以银行为设立主体,在试点放开之后,未来将有更多来自不同行业的设立主体参与到市场中来,这也将为消费金融公司带来差异化的发展模式。

消费金融公司典型案例之——招联消费金融

招联消费金融公司于2015年3月刚刚开业,由招行旗下的香港永隆银行与中国联通合资设立,是国内首家在《内地与香港关于建立更紧密经贸关系的安排》(CEPA)框架下获批开业的消费金融公司。招联消费金融公司兼具传统银行和互联网信息技术企业的背景,特别是联通拥有大量的客户群体、渠道和数据,未来将向传统金融机构覆盖不到的客户群体,提供更具普惠性质的互联网消费金融服务。

招联消费金融公司目前主推“零零花”、“好期贷”两款产品,有着明显的互联网基因,全部由线上申请。除了通过自身的手机APP渠道外,零零花入驻了联通网上营业厅,消费者可直接通过该产品分期购买手机;好期贷入驻了支付宝平台,芝麻信用分达到700分的用户,可以在线申请1万元人民币以内的消费贷款。

消费金融公司典型案例之——捷信消费金融

2010年,PPF集团在华投资的捷信消费金融有限公司在天津开业,成为经银监会批准设立的首批四家试点消费金融公司中唯一的外资公司,为相对低收入人群甚至无信用记录人群提供服务。

相比其他互联网消费金融公司,捷信的优势在于其花费数年建立起来的庞大线下销售体系。目前捷信的业务已覆盖全国24个省份和直辖市,超过260个城市,累计服务超过1200万客户,与迪信通、苏宁等零售商有良好的合作关系,设置超过5万个销售点。这点是很过公司难以效仿的竞争优势。

中国是世界上最大的线上市场,捷信准备了一些十分有趣的线上产品,将线上交易如线下交易那样新颖而具有创造性。接下来,捷信将保持市场内的创新产品。2015年,捷信做出过许多创新并体现消费者利益的产品,比如“10-10-10”,即消费者只需在购买商品时支付10%的首付、每月还款10%、分10期还款,便可以轻松申请消费金融服务。此外,捷信还有“0-0-6”项目,该产品首付最低0元起、0费率、分6期还款,最高贷款金额可达1500元。除了这些产品,还有一系列针对客户服务的措施。比如引入“15天犹豫期”的服务措施。如果客户借了款,而在两星期之内他改变了主意,不再需要这笔钱了,他只需归还本金就可终止合同,不需要任何额外的手续费用。捷信在中国的消费金融行业率先实行这一体现客户关怀的措施,树立了行业标杆。

捷信的风险管控的运作程序如下:客户到捷信销售点询问贷款的客户需要填写一些表单,提供身份信息、身份证件等。所有信息都将被证实是否正确。证实以后,销售点通过系统发送请求至总部,用以对客户进行评估。这是一个非常繁杂的程序,捷信对于如何评估客户有很多标准,比如他是否有能力还款,是否为可信赖客户等等。其中,80%的客户都是没有信用记录的,因此评估系统极其复杂而又灵活变通,因为市场在不断变化。很明显分析出,捷信风险管理的特点永远由总部掌控而非销售点,并且决策时间用时非常短。

图文来源于:易观智库、网络等,小毕综合整理。