国内外消费金融发展现状及产业链分析

一、消费金融相关概述

(一)消费金融的界定

目前,消费金融尚未形成独立的理论体系,对于消费金融还没有统一的定义。不同学者分别从服务和产品等不同角度给出了相应的描述:

廖理(2010)认为,消费金融是指由金融机构向消费者提供包括消费贷款在内的金融产品和金融服务。锡士(2010)认为,所谓消费金融,是指向各阶层消费者提供消费贷款的现代金融服务方式。杨胜刚(1999)认为,消费金融(consumerbanking)就是为消费者个人提供服务的金融业务,不同于企业金融(corporatefinance),消费金融服务的对象是自然人,不是企业法人。冯金辉(2010)认为,消费金融是指为满足居民对最终商品和服务的消费需求而提供的金融服务。为了实现效用最大化,居民消费者可能在当前储蓄留作未来消费,也可能在当前借贷预支未来储蓄。消费金融正是在这种需求下孕育而生。

对于消费金融的业态形式,不同国家及金融机构也界定了不同的范畴。

日本的消费者金融是指在营业所所在地财政局或都道府县政府取得营业执照的,提供个人消费性融资的小额贷款,或者指贷款业界中以对个人无担保融资为主的贷款业界的业态。

美国联邦存款保险公司界定的消费金融,是指消费信贷,其中包括住宅抵押贷款、住房净值贷款、信用卡以及其他个人信贷。

美联储界定的消费金融是家庭金融的一部分,指家庭收入成长模式、家庭资产分布和负债来源状况。房地产抵押贷款作为家庭金融的一部分与消费信贷分开统计。但在其消费金融调研报告中则把房地产抵押信贷纳入消费金融范畴,报告研究的家庭负债就是消费信用,主要包括住宅信贷、信用卡、分期付款三项,信用卡包括一般信用卡,以及商店卡、赊购账户、汽油公司卡、旅行娱乐卡等。可见,美联储关于家庭负债的解释,亦即消费金融的界定实际上包括银行消费信贷和工商企业提供的销售信用。

美国银行家协会界定的消费金融是银行消费贷款,包括8个项目:直接性汽车贷款、非直接性汽车贷款、房屋净值贷款、房屋改建修缮贷款、游船贷款、休闲车贷款、移动住宅贷款和个人贷款。

广义的英国消费金融公司,指英国专业提供消费者信贷的消费者信贷商。根据信贷标的的差异,消费者信贷商进一步细分为汽车金融公司、房屋信贷公司、消费者金融公司等。严格意义上的英国消费金融公司指的是近年来兴起的专门经营“工资日贷款”的消费者信贷公司,如成立于2006年的Breadmarket、成立于2007年的MrLender等,专门针对那些信用等级较低、且亟需小额个人信贷的客户,向其提供利率较高、数额较小、出款较快的微型贷款。

中国银监会在《关于设立消费金融公司》的请示文件中指出:“消费金融是向各阶层消费者提供消费贷款的现代金融服务方式,在提高消费者生活水平、支持经济增长等方面发挥着积极的推动作用,在成熟市场和新兴市场均已得到广泛使用。消费金融业务有两大提供商——专业消费金融公司及传统的商业银行。”

消费金融是指金融机构通过多层次、多渠道的信贷形式,向经济个体或家庭提供消费贷款,帮助消费者实现跨期消费规划,以刺激当期消费品市场需求,促进当期消费品市场容量扩大的一种现代金融服务方式,其最终服务对象是消费品市场。

(二)消费金融公司的定位

2009年8月3日,银监会正式发布了《消费金融公司试点管理办法》,按照该办法的规定,消费金融公司是“不吸收公众存款,以小额、分散为原则,为中国境内居民个人提供以消费为目的的贷款的非银行金融机构”,主要为居民个人提供以消费为目的的融资,如购买家用电器、电子产品等耐用消费品,以及用于个人及家庭旅游、婚庆、教育、装修等用途的消费事项。

在消费金融公司诞生前,消费金融业务主要由商业银行提供,商业银行主要提供住房和汽车抵押贷款及信用卡个人金融服务,主要以抵押和担保物来进行风险管理,降低违约损失。其目标客户群以中产及富裕人群以及有较高收入的企业员工为主,分销渠道依靠商业银行自身的分支机构;专业的消费金融公司提供的产品包括POS销售终端贷款(直接在零售商商铺中办理贷款)、信用现金贷款、近年来,消费金融公司也开始发行自己的信用卡,其风险管理模式不通过抵押担保,而主要是通过完备的个人征信系统对客户进行信用评分、针对不同客户的风险程度采取不同的审核流程以及多样化的违约催收方式。其目标客户群以未充分享受到传统商业银行金融服务的中低端消费者为主,分销网络与商业银行相比也更为广泛,包括其自身的分支机构、大型零售商、邮局网点等。与商业银行相比,专业消费金融公司具有单笔授信额度小(我国规定消费金融公司向顾客发放的贷款余额不得超过其月收入的5倍)、无需抵押担保、服务方式灵活(服务时间常常延长到下班后或周末)等优势。

二、全球消费金融发展现状

(一)国际市场份额

消费金融公司在西方已经有数百年的发展历史。在欧美和日本等发达国家,消费金融公司是非常普遍的金融服务公司,成为一个高度成熟和庞大的专业化信贷市场。

欧盟是消费金融全球第二大市场(排在美国之后),欧盟市场份额接近全球总额的25%,与美国一起占近80%的全球消费金融市场份额。消费金融收入在欧洲市场上,相当于国内生产总值的10%以上。欧洲消费金融公司以有稳定收入的中低端个人客户为主,采用全方位营销模式,注重延伸服务。

在亚洲,日本是消费金融起步较早的国家,二战后的50年代末至60年代出现了日本信贩、三洋商事等对工薪阶层小额贷款的非银行融资公司。20世纪60年代末至70年代末,民间金融公司开始向一般消费者发行信用卡,20世纪70年代末美国等外国消费金融公司涌入日本,日本人的消费观念发生变化,信贷业市场迅速发展。发展至2004年3月末,日本消费金融市场达到一个顶峰,市场规模超过11兆日元,独立上市的本土消费金融企业达9家。

(二)国际企业发展特点

1、市场主体多元。

国际上比较成熟的市场中,消费金融公司的设立主体大都呈现多元化的形态,商业银行并不是其中的主要部分。如,美国消费信贷的主要提供者有商业银行、财务公司、储蓄机构、信用社以及非银行金融机构等;日本消费金融公司包括专门向工薪阶层提供消费信贷的金融公司和票据贴现公司,还有当铺、信用卡公司、邮购公司和综合租赁公司等。众多的主体为消费者提供更多的选择。

2、产品类型丰富。

国外消费贷款的品种较为丰富,一般包括两类:一是特定用途的贷款,如家庭耐用消费品销售商户POS贷款、商家会员卡、汽车贷款、住房装修贷款等;二是未设特定用途的现金贷款,如现金贷款、现金透支、循环信用等,通常为无担保的信用贷款,以借款人的诚信和还款能力作为放款依据。

3、信用体系完善。

以美国为例,20世纪初就开始个人信用制度的建立工作,到20世纪中期,消费信贷的各种制度都逐步完善。有专门的征信机构TransUnion、Equifax和Exqerian提供消费者信用服务,拥有庞大的信用信息数据库和大量的信用管理人员。此外,还拥有比较完备的与信用管理相关的法律,将信用产品生产、销售、使用的全过程纳入法律范畴。

4、功能监管为主。

美国没有专门针对消费金融公司的机构监管法规,而主要围绕消费金融这一业务品种进行监管,金融公司只需遵守联邦及所在州有关业务的监管细则开展运营。同时,美国未对消费金融公司的业务范围、业务品种、服务对象、股东来源进行规定,金融公司可以根据市场需要灵活设计贷款产品。英国的消费金融公司主要受FSA的统一监管,行业自律在监管体系中挥着重要的补充作用。

三、中国消费金融产业链分析

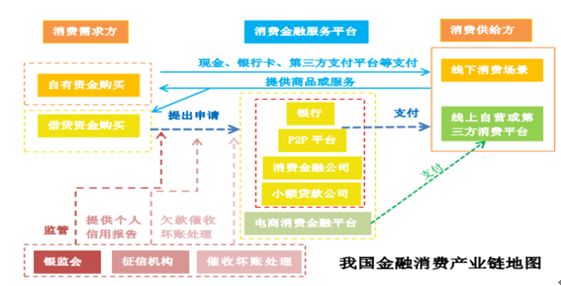

完整的消费金融产业链包括上游的消费需求方,核心的消费金融圈(消费金融服务平台和监管机构)以及下游的消费供给方。

图表中国消费金融产业链

资料来源:产研智库

(一)上游消费需求方的资金可分为自有资金和借贷资金。

根据消费金融服务平台的不同,上游消费需求方的资金供给形式都存在差异,对于银行而言,上游主要是储户、股东和信贷资产证券化的投资机构,资金供给形式主要表现为储蓄、出资和投资;对于消费金融公司,上游主要是股东,资金供给形式表现为出资;对于P2P平台,上游主要包括资产证券化受让方、P2P网贷平台投资用户等。对于电商消费金融平台,在电商平台上以赊购方式获得消费品,可选择分期付款或者延迟付款。对于小额贷款公司,其上游资金来源主要是小额贷款。

(二)下游消费供给方提供线下消费场景和线上自营/第三方的消费平台。

下游消费供给方提供线下消费场景和线上自营/第三方的消费平台,消费金融服务平台联结供需双方。场景是消费金融的基础,消费场景的线上转移使线上的消费金融平台更具备渗透力。电商消费金融平台以电商自身的消费场景为基础,完善电商生态;而在教育、校园、装修、医疗、租房等领域,部分P2P公司选择以消费金融为切入点进入,进而构建“消费场景大生态”。

(三)核心消费金融圈包括消费金融服务平台和监管机构。

需求方向消费金融服务平台(银行、P2P平台、消费金融公司、小额贷款公司和电商消费金融平台)提出借款申请,通过审核后获得借款。其中通过银行、P2P平台、消费金融公司和小额贷款公司获得的借款,可以在线下和线上购买商品和服务;而通过电商平台获得的借款,只能通过电商线上的消费平台购买商品或服务。核心消费金融圈的基础是监管机构(监管、征信和坏账处理机构),但是目前监管体系(特别是第三方独立征信与评级)在现阶段缺失,消费金融服务提供商风险控制成本较高。

资料来源:产业研究智库