(本文作者系四川大学05级MBA、正略钧策管理咨询顾问 黄林先生)

产业资本化?

前不久,杉杉的三季度财报显示,公司目前三块业务里,主业服装所得利润只排在第二位,其他两块业务是创投和锂电池业务。而雅戈尔三季度财报数据则显示,其四大业务板块里,服装业务收入尚在第一,但强金融属性的房地产业务收入已排到第二。其中房地产业务今年上半年营业收入比上年减少26.6%,同期公司营收同比下降6.75%,净利润同比下降52.17%,主要就是金融资产收益和房地产业务收益减少所致。

结合最近江浙地区热论的“产业空心化资本化”话题,据报道温州一带很多制造企业在当年发家致富的主业上大多停止投资,而把主要精力和资本投向来钱快却风险巨大的房地产和股权交易市场,以及其他金融领域。

于是,人们惊呼:产业资本化来了!

历史在重演

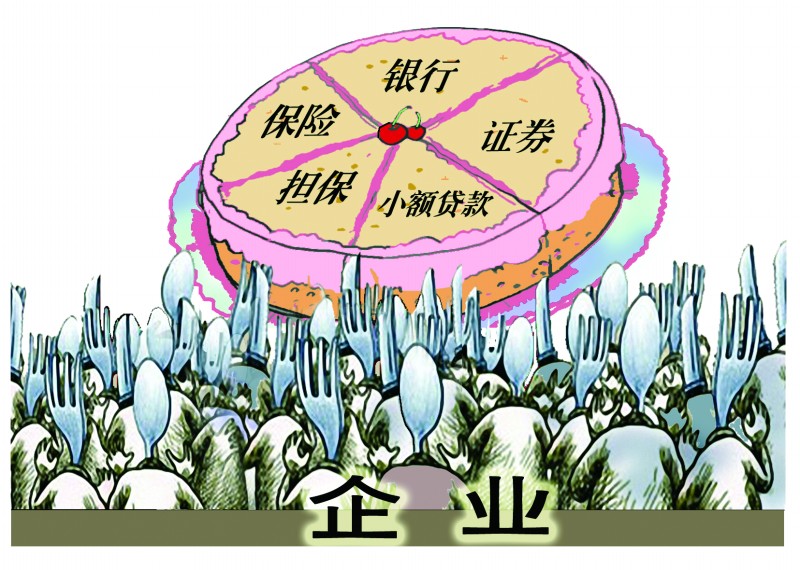

产业资本化是一个从几年前就开始热议的话题,也称为“产融结合”,是指企业发展到一定阶段,其产业与金融业的内在融合。而在国内则集中表现为“产业资本化”,即实业企业通过参股、持股、控股或人事参与等方式参与到金融业或者高金融属性行业中(如房地产)。

产业资本化在国外已经是一个早已长期存在的现象。纵观全球产业的发展变迁,随着技术水平提升,生产率的提高,总是不断地在不同地方演绎着产业升级和变迁的大戏。

当初,经过18世纪后期的工业革命,大不列颠帝国成为了世界工业和经济中心。此后,通过对殖民地的垄断贸易获得高额利润,加之对殖民地大量的资本输出,英国放松了对本国的产业升级和技术进步,最终形成了本国产业增长落后于资本输出的局面。在殖民地解放运动和美德等后起之秀追赶的双重压力下,英国逐渐衰落。而战后随着世界经济的和平发展,主要资本主义国家工业化获得长足发展,进入了成熟阶段。随着国内人工/生产成本的上升,当初的经济支柱制造业在逐步向海外的低成本国家转移,而国内企业逐步转向高利润的第三、第四产业(Quaternary sector of industry,指以提供智能型服务为特征的产业领域)。美国、日本这两大经济体在上世纪70年代到90年代这一时期内,都先后发生了这一转移。

这个转移过程的一个表现,就是产业资本化。

由于美国产业的资本化,大量资本转向了不动产及与之密切相关的金融衍生产品,导致了国内不动产价格迅速上涨。1996年到2006年间,美国房价经历了一轮史无前例的疯涨,反过来,这又助长了贷款机构、评级机构、借款人的投机行为。大量无购房能力的人超前消费或购房投资、美联储的十几次加息以及紧缩性金融政策打压,使得美国次贷泡沫最终在短期内迅速破裂进而引发全球性的金融危机。

在企业层面,产业的资本化也产生了巨大的风险和负面效应。当初的美国安然事件就是因衍生金融交易带来巨大风险,最终给母体造成巨大的不良影响的代表。而近期的GE金融接受美国财政部38亿美元救助款也是一个典型,GE金融本是从GE汽车制造业衍生出来为消费者提供贷款等金融服务的企业,后期却以住房抵押贷款为主业,最后把通用汽车的主业-制造业拖入了“毒资产”泥潭中。

国内的案例则以德隆为典型,一个巨大的跨产业、跨金融企业,最终在金融风险的作用下轰然倒地。

还要不要资本化

从长远来看,产业转型升级是一个不可避免的过程。当初发生在美、日身上的产业转移也会在中国出现。

但我们要看到,美国的现代服务业是在进入后工业化阶段,在制造业高度发达的基础上发展起来的,而我国正处于工业化的中期阶段,尚处在“中国制造”向“中国创造”升级的艰难过程中。我们应该致力于技术、品牌这些高附加值因素的发展,而不是因觉得产业升级的过程太艰苦,而转向来钱更快、更容易的金融行业,殊不知,收益越大风险越大。

所以,我们应该提倡在发展强大实业基础上来发展金融,而且其有一个合理性的前提,就是这种产业与资本的结合应该是互补的,而不能仅仅是因为追逐短期的高额利润。

另外因为跨行业发展,产业和金融的运营机制不一、管理方式相差巨大,盲目扩张风险很大,产融混业经营可能导致房地产风险、股市风险、流动性风险、产能过剩风险和收入差距扩大的风险。再加之目前国家对产融结合方面缺乏完整的法律法规体系和制度体系,监管不足。无疑在目前的国情下,产业资本化的风险是很大的,"入市需谨慎"。

产业资本化是一把双刃剑,玩得好就可以名利双收,玩不好就会身败名裂!

感谢本文原创作者:系四川大学05级MBA、正略钧策管理咨询顾问 黄林先生,欢迎更多朋友推荐美文,小编代您与大家分享。

(毕友推荐——分享MBA推荐的文字。毕友推荐,旨在收集和整理MBA推荐的各类原创或转载的文章和资料,每日定期发布,分享给所有的朋友。通过每个人的推荐分享,实现大家单位阅读时间价值最大化。送人玫瑰,手留余香!请将您的推荐直接发至邮箱:2696039404@qq.com或Q:2696039404