渣打银行资产配置计划探索与实践

一、资产分配简述与概览

以渣打银行观点来看,毫无疑问,资产配置是投资过程中最重要的环节之一,也是决定投 资组合相对业绩的主要因素。据有关研究显示,资产配置对投资组合业绩的贡献率达到 90%以 上。一方面,在半强势有效市场环境下,投资目标的信息、盈利状况、规模,投资品种的特征 以及特殊的时间变动因素对投资收益都有影响,因此资产配置可以起到降低风险、提高收益的 作用。另一方面,随着投资领域从单一资产扩展到多资产类型、从国内市场扩展到国际市场, 其中既包括在国内与国际资产之问的配置,也包括对货币风险的处理等多方面内容,单一资产 投资方案难以满足投资需求,资产配置的重要意义与作用逐渐凸显出来,可以帮助投资者降低 单一资产的非系统性风险。

以下就是我们渣打银行推崇的财富金字塔:

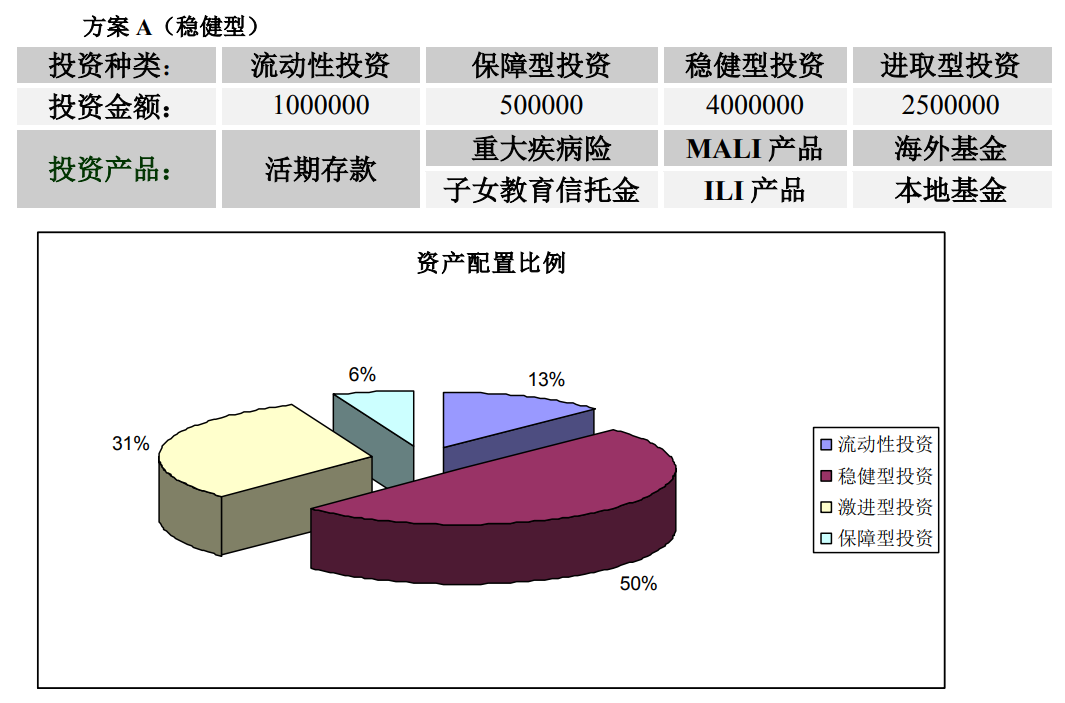

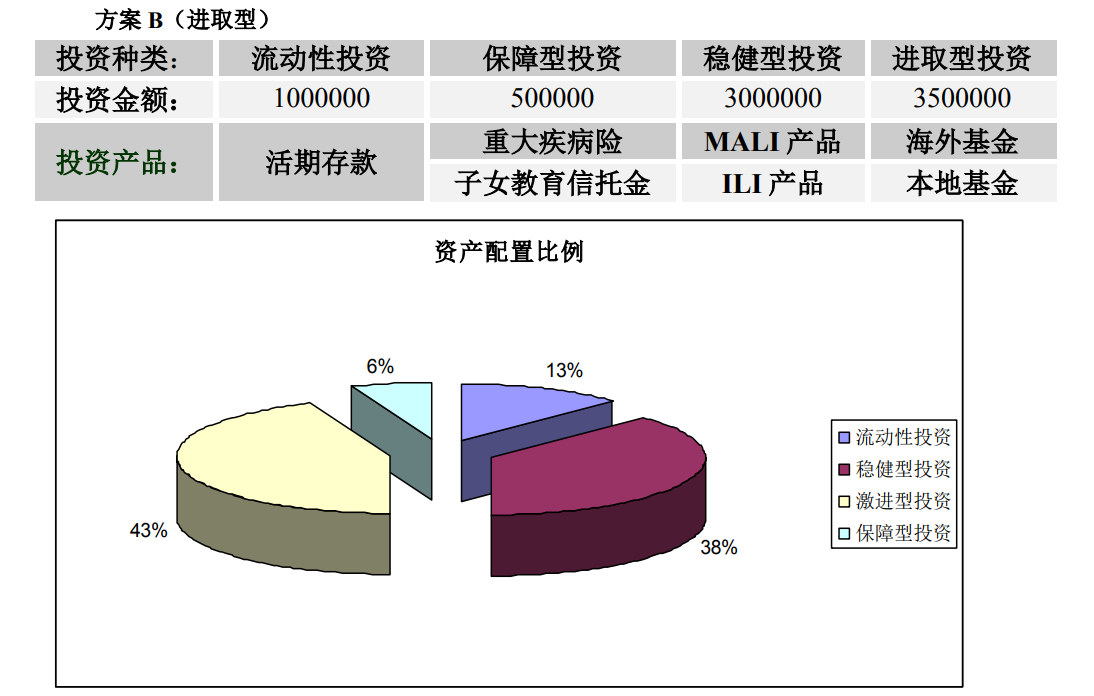

根据上图的财富金字塔,我们为客户设计了两种资产配置方案:

方案 A 较为稳健,低风险资产(流动性投资+保障性投资+稳健型投资)占到整个投资组合的 70%左右,基金类投资占 30%

方案 B 则相对进取,低风险资产(流动性投资+保障性投资+稳健型投资)约占整个投资组合 的 60%,基金类占 40%左右

以上方案仅供参考,客户可根据实际情况,对投资比例进行适当的调整,但是渣打不建议客户对低风险资产的投资比例低于投资组合的 50%

渣打银行所推荐的所有低风险投资资产对于本金都是 100%到期保本,故在此前提之下,在投资组合中适度配备一些高收益投资能够在中期取得一个令人满意的回报率,并且能够将风险控制在 客户可以接受的范围内

以下是具体的资产配置方案:

二、进取型投资详解

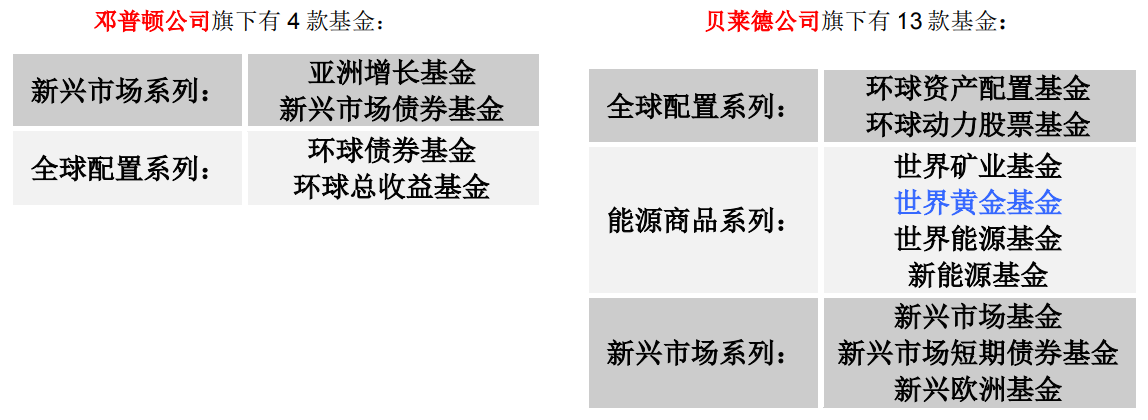

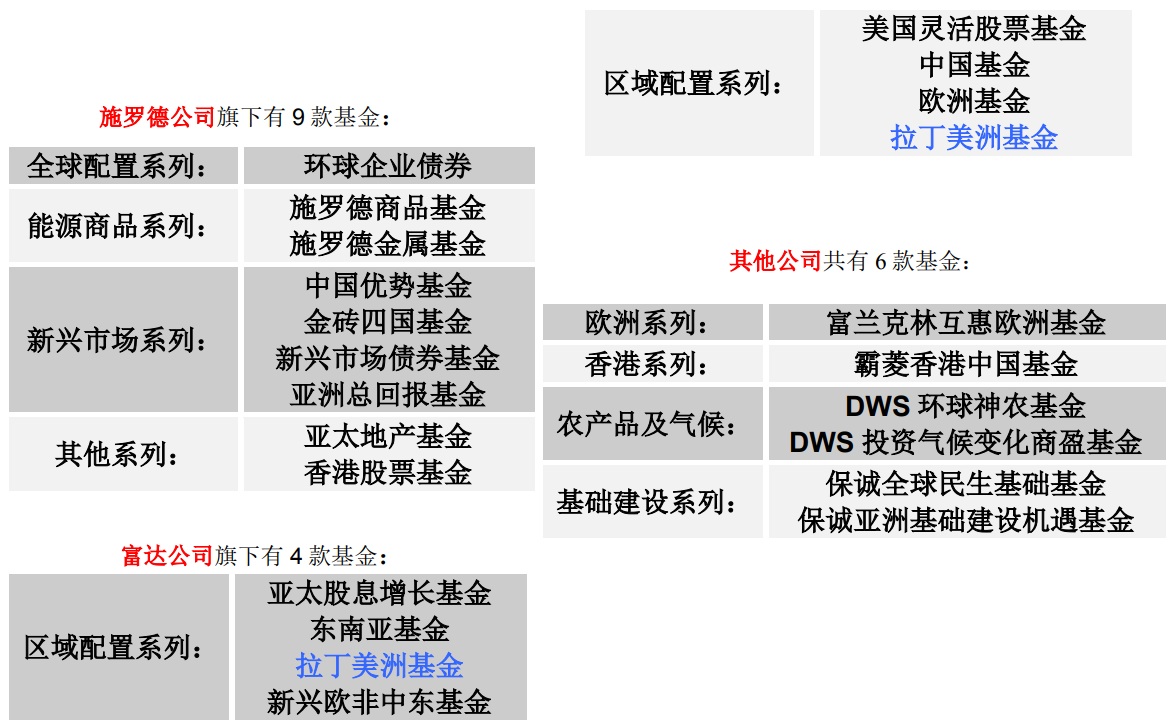

海外基金篇(Mutual Fund) 渣打在售海外基金共有 36 款,主要集中在贝莱德,施罗德,邓普顿,富达等世界知名大型基 金公司旗下。

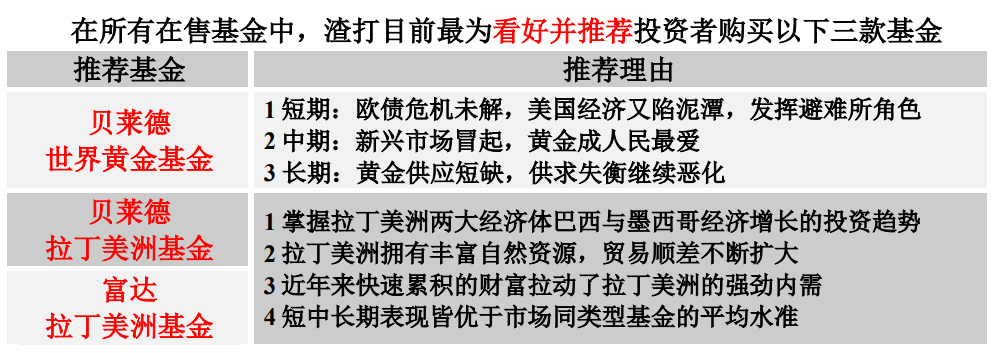

从以上的推荐可以看出,目前渣打银行看好两个板块的投资领域,一是大宗商品(以黄金为代 表),二就是新兴市场(以拉丁美洲为代表)。首先来分析一下黄金市场:

从长期来看,黄金的基本面仍然十分良好,没有供应过剩,未来 5 年全球黄金产量将下跌 10% 到 15%。需求方面,新兴经济国家的财富成长,仍可望持续对饰金珠宝的需求;同时,由于 8 月 6 日美国公布的非农就业数据表现非常疲软,大为打压美元,引发市场的避险需求,同时黄金 ETF 区域配置系列: 美国灵活股票基金 中国基金 欧洲基金 拉丁美洲基金 全球配置系列: 环球企业债券 能源商品系列: 施罗德商品基金 施罗德金属基金 新兴市场系列: 中国优势基金 金砖四国基金 新兴市场债券基金 亚洲总回报基金 其他系列: 亚太地产基金 香港股票基金 欧洲系列: 富兰克林互惠欧洲基金 香港系列: 霸菱香港中国基金 农产品及气候: DWS 环球神农基金 DWS 投资气候变化商盈基金 基础建设系列: 保诚全球民生基础基金 保诚亚洲基础建设机遇基金 近期以来首次加仓,提振市场的信心,国际现货金周五大幅攀升,盘中突破 1210 美元/盎司,创出 1210.50 美元/盎司的日内高位。

美国劳工部公布,美国 7 月非农就业人数减少 13.1 万人,预期减少 6.3 万人。7 月美国私营部 门就业人数仅增加 7.1 万人,预期增加 9.0 万人。引发市场对于美国经济前景的担忧,并令美元大 幅承压,从而涌入金市寻求避险。

数据表明,差于预期的报告可能导致更多的货币扩张政策,这十分不利于美元,从而对金价构 成了支撑。当金价于 100 日均价处获得支撑后,非农就业报告为投资者重新进入金市提供了理由。

同时,尽管市场最近一段时间正在消化投资者前段时间欧债危机的担忧,使得金价在前一段时 间有了回落,但是欧债危机并没有完全消失,相反,欧债危机的高峰可能还未到来,未来 3 到 5 年 包括希腊、葡萄牙、西班牙等高危国家才真正进入到偿债高峰,只有当欧元区国家平安渡过未来 5 年,欧债危机才算真正地结束。当然,近期欧洲银行业的测试结果从表面上看还是令人满意的,但 是其测试标准显然不够严格,当市场真的发生极端恶劣的情况时,欧洲金融业能否支撑得住,市场 上大部分机构仍然是有疑问的。只要一旦发生危机,黄金将会再次走俏,受到市场追捧。

所以,渣打银行认为黄金正处于一个中长期的牛市之中,直到欧债危机真正平稳渡过,也就是 2015 年,在此之前,黄金总体的趋势依然是向上的,而现在正好提供了一个入场的时机。

渣打银行所推荐的贝莱德世界黄金基金是一款唯一荣获标准普尔 AAA 最高评级的黄金股票型 基金。

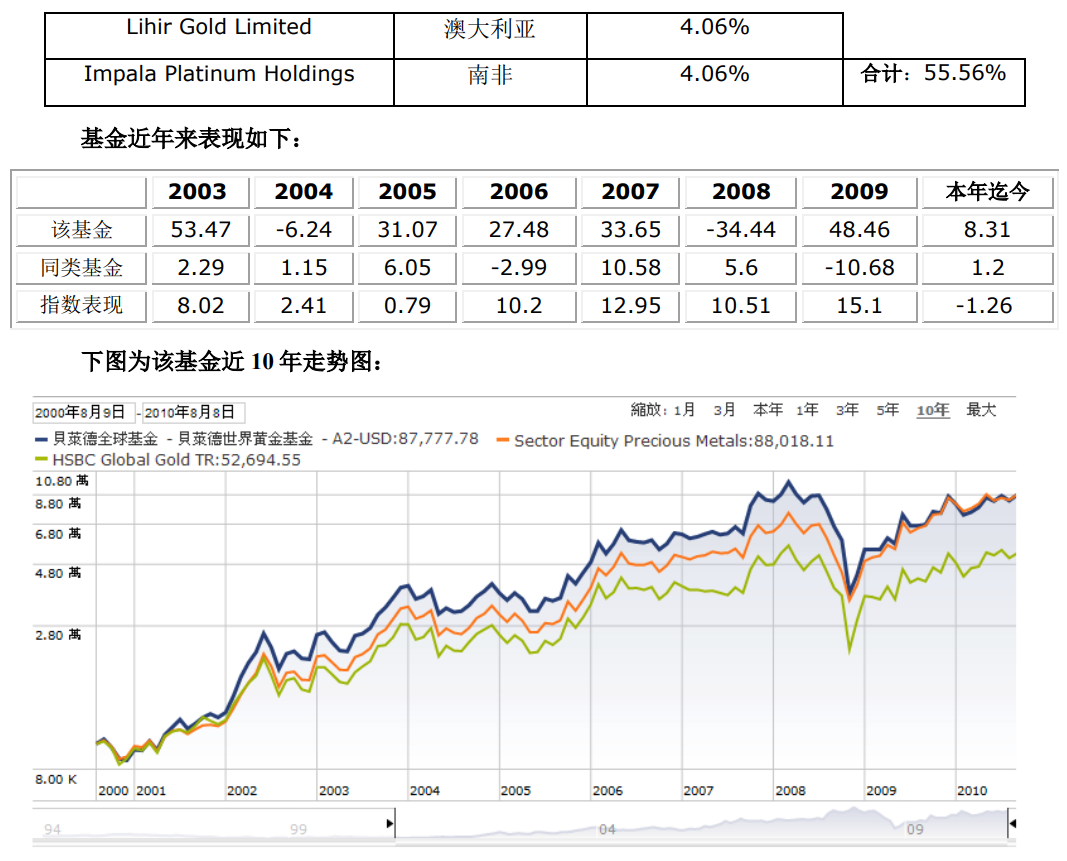

其前十大持仓股明细如下:

下图为该基金近 5 年走势图:

下图为该基金近 1 年走势图:

下图为该基金今年以来的走势图:

以上 4 张图清晰明了地指出:无论是从长期中期短期来看,该基金都在一个上升通道中,在经 历了 08 年的低谷后,该基金已经恢复元气,并且慢慢恢复到金融危机前的水平。当然黄金股票股 价的波动性要强于黄金,这也 08 年该基金表现不佳的主要原因,金融海啸大幅下挫了全世界大部 分上市公司的股价。但是该基金几乎只用了一年的时间久恢复到了金融海啸之前的水平,可见在黄 金走势强劲的趋势中,投资于黄金股票才是更为明智的选择。

除了黄金以外,渣打认为目前新兴市场也充斥着大量的投资机会,而拉丁美洲则是新兴市场中 的翘楚。

过去那个给人高通膨、滥印钞票对抗赤字印象的拉丁美洲,今已不复见。富达证券分析指出, 昔日深受金融风暴所苦的拉丁美洲国家,近年经济已进入正向循环,拉美区域的民间消费与整体投 资行为的活络,促进整体经济成长,其成长率介于 4-6%之间(资料来源: IMF, Regional Economic Outlook, Western Hemisphere, 2007/11);货币政策改变,放弃紧盯美元,反而提高了出口竞争力, 各国外汇储备上升,国民财富也逐步提高,失业率下降,恶性通膨已成为过眼云烟。加上拉丁美洲 原物料蕴藏丰富,拜 2003 年开始的全球原物料价格上升趋势,拉美区域成为最主要受惠者,让拉 丁美洲的投资前景不容忽视。

不过,以出口为导向的拉丁美洲市场,投资风险端视美国与中国的经济表现。富达证券认为, 如果 2008 年美国与中国经济减缓,拉美经济将受冲击。例如,墨西哥与美国市场关系甚深,美国 受到次贷风暴冲击,经济可能走缓,连带影响拉美经济;再者,中国为全球原物料最大的消费国, 中国持续进行的宏观调控以及 2008 年北京奥运结束之后,经济是否趋缓、原物料行情能否持续, 成为投资人必须注意的指标。

拉丁美洲经济变革五步曲

过去高赤字、高负债、高通膨、低成长的拉美,现在摇身一变成为低赤字、低负债、低通膨、 高成长的国家。富达证券认为,拉美经济变革有以下五个阶段:1.原物料大涨、外汇存底累积;2. 偿还内外债、利息负担减轻与财政赤字改善;3.货币升值、通膨降低;4.调降利率与刺激经济;5. 经济成长、股市上扬与内需启动。2003 年以来,拉美的出口大增且经常帐年年皆保持盈余,不但 外汇储备大增且外债占 GDP 比例也持续下滑(资料来源:Goldman Sachs, 截至 2007/08/31)。

拉美外汇储备快速增加受原物料行情大涨所赐

富达证券指出,拉美国家的外汇储备能呈倍数的快速增加,主要是拜 2003 年以来的原物料行 情大涨所赐,铜价、糖价与油价的倍数上涨使得拉美经济出现大转机。从高盛证券的研究可以看 出,拉丁美洲的外汇储备在经济持续成长与国际收支入超下快速增加,包括:巴西已拥有 1732 亿 美元(截至 2007/11/09)、墨西哥 755 亿美元(至 2007/10/26)、智利 164 亿美元(至 2007/10/31)、阿根 廷 415 亿美元(至 2007/8/31)的外汇储备,比起 2003 年以前,整体拉丁美洲国家的外汇储备已倍数 增加(资料来源:Goldman Sachs, 截至 2008/08/31)。

拉美主要经济体原物料蕴藏丰富奠定经济发展基础

拉美主要经济体蕴含丰富的矿产、原物料资源,在原物料行情飙涨的今天,带动拉美国家经济 转机。富达证券表示,几个国家的原物料产量上皆为世界前几大,如:巴西铁矿、智利的铜矿、秘 鲁的白银的产量为全球第一、秘鲁产金居全球第五位、墨西哥产油全球第八位(资料来源: Deutsche Bank—Auser Guide to Commodities, 2006/07; World Bureau of Metal Statistics, May 2006; DB Global Markets Research)。另外,拉美盛产砂糖、咖啡、黄豆、牛肉等农牧产品,而近年来墨西哥 湾与大西洋沿岸亦发现丰富石油蕴藏。此外,在新能源持续发展下,巴西成为乙醇生产大国,且亚 马逊河水力与生态资源丰富都是经济看上的基本条件。

MSCI 拉丁美洲指数,巴西与墨西哥所占比重达 84%

从摩根士丹利(MSCI)拉丁美洲指数来看,巴西达 56%及墨西哥占 28%即可知道,两国为目 前拉丁美洲最重要的经济体(RIMES, MSCI, Reuters,截至 2007/08/31)。巴西为砂糖与乙醇生产大 国,深具生质能源题材,今年股市也由铁矿与能源类股领涨;而墨西哥出口至美国超过八成,经济 发展主要受惠于北美自由贸易协定(NAFTA)之关税减免,且名列高盛证券提出的 N-11(Next Eleven)之一,高盛也大胆预估 2050 年,墨西哥将成为全球第六大经济体。2003 年以来拉美股市 飙涨 5-6 倍,也进一步转化成内需动能,拉美内需占 GDP 比重较高,受国际景气波动影响相对较 小,且 MSCI 拉美指数 2008 预估本益比约 13.5 倍,低于 MSCI 世界指数之 15 倍。