毕友一言:

凡不是就着泪水吃过面包的人是不懂得人生之味的人。--歌德

金融探索之资产证券化:互联网金融与资产证券化

企业资产证券化原理在互联网金融中的应用

企业资产证券化的原理是以基础资产产生的稳定的现金流作为偿付来源,发行受益凭证募集资金。这一原理被应用到互联网金融中,衍生出新的业务模式,也就是通常所说的“类资产证券化业务”。以下介绍几种具有代表性的模式:

(一)企业资产证券化与权益众筹

1、交易模式

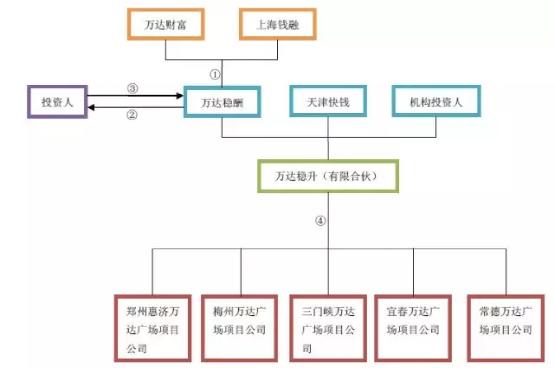

证监会监管下的企业资产证券化属于私募发行,证券持有人需满足合格投资者要求,这将参与人群限定在比较小的范围。但资产支持证券的思路与互联网权益众筹相结合,为突破投资人门槛提供了可能,万达地产的稳赚1号众筹产品可谓一次成功的试水。万达稳赚1号的交易结构图如下:

图解:

①万达稳酬为众筹项目发起人,是由万达财富及上海钱融共同投资设立的有限合伙。

②万达稳酬向投资人发行众筹份额,1000元为一个认筹单位,1个单位起投。

③众筹资金通过快钱支付平台交付万达稳酬,万达稳酬在快钱信息平台展示投资人众筹标的份额电子凭证。

④万达稳酬通过万达稳升将众筹资金投资于万达5个自有租赁物业的建设和运营,并以5个自有租赁物业的租金收入为收益分配来源,向投资人支付收益。

⑤如万达的5个自有租赁物业在7年内未成功上市,则万达集团以认筹金额150%的价格受让投资人持有的众筹份额。

以上交易显然不是标准的资产证券化,但发起人以其控制的5个商业物业租金收入作为收益来源发行权益凭证的方式,正契合资产证券化的思路。不过本众筹项目发起时5个自有租赁物业尚未建成,如以其租金收入作为资产证券化的基础资产,并不满足条件,这也许是要绕道众筹来募资的原因。

2、风险分析

众筹模式的法律风险是此类项目的最大法律风险。股权众筹已经确定由证监会负责监管,但非股权类众筹并未明确监管部门,在不存在明确行业政策的情况下,此类权益众筹存在被认定为非法吸收公众存款罪,集资诈骗罪,擅自发行股票、公司、企业债券罪,或非法经营罪的风险。

(二)资产证券化+权益众筹+民事(权益)信托

在万达模式中,各众筹权益人的权益是分散的,如果把万达模式再做进一步延伸,将各众筹权益人所持权益设立民事信托,由受托的信托公司对该等权益进行统一管理以期更好地实现投资者权益,则可以避免投资端的无序状态,有利于整个众筹项目的顺利运行。

引入信托还有另外一层因素:在万达模式中,快钱系万达旗下支付平台,拥有较大的支付账户体系,有利于万达众筹产品的推介、销售和管理,而万达本身的商业信誉即可为该产品背书。但是,大多数企业并不具备这样的先天优势,需要借助多方的力量,包括金融机构的金融产品设计能力以及信誉,来实现产品的顺利发行和管理。基于此,“资产证券化+权益众筹+民事(权益)信托”应该是一种可以尝试的方案。

(三)互联网消费金融平台应收账款债权与信托计划

互联网消费金融由于嵌入了网络购物的高频应用场景,正发展得如火如荼。对于规模未及京东那么庞大的互联网消费金融平台来说,虽然存在融资需求,但从融资金额及资产规模来看,可能都不适宜通过企业资产证券化来进行融资。

但借着资产证券化的思路,或可通过信托计划方式来进行操作,以平台所持应收账款债权作为信托财产设立财产权信托,信托公司作为受托人向投资人发行信托受益权凭证,应收账款债权获得偿付的收入作为信托收益来源分配给信托受益人。在债权资产质量符合要求的前提下,这种方式更为灵活和便利。

(四)网络借贷债权与信托计划/资管计划

同互联网消费金融平台一样,P2P网络债权中虽然不乏部分优质债权,但平台融资金额及资产规模未必适合企业资产证券化的模式。严格来说,以下方式与资产证券化方式相似度较低,但其收益来源仍是债权资产包获得偿付所产生的收入,在此提出谨供参考。

信托公司/资管公司设立信托计划/资管计划,受益权分级设置,P2P平台或其关联方认购次级份额,信托公司/资管公司向合格投资者募集优先级资金,信托计划/资管计划资金用于受让P2P平台推荐的优质债权,债权获得偿付所产生的收入作为收益来源向受益人进行分配,优先级投资人获得预期固定收益,次级投资人获得剩余收益。如债权资产质量较高,P2P平台藉此可以撬动资金杠杆,获得超额收益。

资产证券化思路在互联网金融业务中的应用还属于初期阶段,随着该类业务进一步发展及案例的积累,我们可以对其相关风险进行深入分析。

互联网消费金融资产证券化案例之分期乐

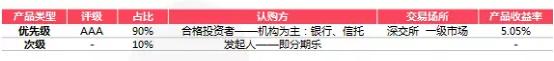

2016年1月19日,互联网消费金融公司分期乐联合嘉实资本发行嘉实资本-分期乐1号资产支持专项计划资产支持证券(简称“分期乐ABS”),优先级证券发行利率为5.05%。

这是国内首单在上交所成功发行的互联网消费金融ABS:基础资产是分期乐的债权,具备小额分散的特点,单笔平均额度控制在5000元内,该业务上线以来坏账率低于1%。计划产品超过90%以上的优先级证券由AAA级担保公司中合担保对其增信,使其评级都为AAA。该产品期限为24个月,采取了“1+1”的模式,第1年为循环购买期,每周由SPV管理人挑选符合合格标准的基础资产进行循环购买;循环期内每季度兑付优先级投资人收益;后1年为摊还期,摊还期内按月兑付优先级的本金和利息;待优先级本金全部偿付,将超额利差收益支付于次级投资人。

分期乐的公司特征:年轻、轻资产。年轻:13年成立。轻资产:注册资本1亿(对比:传统做ABS公司注册资本>百亿)。交易规模:15年120亿,预计16年数百亿。

分期乐是基于阿里和宜人贷中间,现阶段是基于自有资产切入,未来应该会结合旗下桔子理财(P2P),向平台发展——即只是发行方,不是原始权益人,原始权益人变成C端出资人。

金融机构与互联网企业就资产证券化业务的合作

企业资产证券化“互联网+”的序幕已经开启,传统金融产品与互联网的结合将是不可阻挡的趋势,随着互联网资产的不断丰富和互联网金融业务模式的持续创新,金融思维和互联网思维的碰撞将为资产证券化提供更多可能。

下面将简单勾勒金融机构与互联网企业合作过程中的一些注意要点,仅供参考。

1、哪些金融机构可以开展资产证券化业务?

证券公司、基金管理子公司、信托公司和保险资产管理公司均可依照监管部门的规定开展资产证券业务。

2、哪些互联网企业适宜作为资产证券化或类资产证券化业务的合作平台?

互联网企业的价值在于开放、高效、创新,但这也是风险所偏爱的土壤,按照以往的经验,选择资产证券化或类资产证券化业务的合作平台,应至少考虑到以下几个方面:

1)公司依法设立并合法有效存续,主体资格不存在法律瑕疵;

2)公司业务形式不违反现行法律法规的规定;

3)公司有健全的风控制度和有效的风控措施;

4)公司有良好的商业信誉;

5)公司有大量高粘性用户,用户对平台的使用具有或者可以附加金融属性;

6)公司财务状况良好;

7)公司有健全、稳定的业务管理运营团队;

8)公司业务运营系统有完善的技术支撑。

3、金融机构应如何筛选与互联网相关的基础资产?

与互联网相关的基础资产,目前主要为债权类资产和应收账款类资产。基于网络交易的特殊性,基础资产应至少满足以下条件:

1)性质明确,权属清晰,可特定化,其产生和存续有合法基础;

2)资产风险可控,既往评估数据可靠、有效;

3)基础资产涉及的资金流清晰、完整、可追溯;

4)基础资产产生的现金流可实现单独归集和管理;

5)原始权益人的资产足以满足基础资产池内资产更替的需求;

6)与基础资产相关的信息,可向专项计划全部实时开放;

7)原始权益人合法经营,管理规范,信用及财务状况良好;

8)如专项计划管理人认为必要,可实现对基础资产的随时接管和控制。

图文来源:中国金融资产管理、西南证券、结构化金融、网络等,小毕综合整理。