毕友一言:

生命的闪耀不坚持到底怎能看到,与其苟延残喘不如纵情燃烧,为了心中的美好,不妥协直到变老…

金融探索之资产证券化:互联网+资产证券化创新模式及案例分析

信贷资产证券化和资产支持票据由于基础资产及流通市场的限制,与互联网的深入结合尚需时日,保监会监管下的项目资产支持计划尚不成熟,而企业资产证券化则凭借其灵活多变的业务形式在与互联网结合的过程中脱颖而出,迸发出新的活力。企业资产证券化不仅具备与互联网深度融合的条件,实践中也不乏成功案例,如阿里小贷、京东白条、P2P资产证券化等。

一、以向网络商户发放的小额贷款债权为基础资产的证券化——阿里巴巴计划

电子商务在我国经济发展中已经占据重要位置,这点毋庸置疑,与之伴生的是大量商户从线下向线上的扩展和迁移。入驻电商平台的企业类商户通常规模较小,有融资需求但需求额度不高,与小贷业务目标客户范围恰好吻合,因此,小贷公司向网络商户发放小额贷款的业务形式有其存在和发展的必然性。重庆阿里小贷向淘宝、天猫和阿里巴巴平台商户发放小额贷款的业务可谓典型,随着大型电商平台的不断崛起,该类业务可不断被复制。

虽然存在大量借款需求,但只贷不存的运营模式及资金来源的限制,使小贷公司的业务规模难免受限,而以向网络商户发放的小额贷款债权作为基础资产发行资产支持证券,对小贷公司来说不失为一种较好的解决方案。

我们将以阿里巴巴计划为例,分析以向网络商户发放的小额贷款债权作为基础资产的证券化模式及相关的法律风险。

(一)交易结构

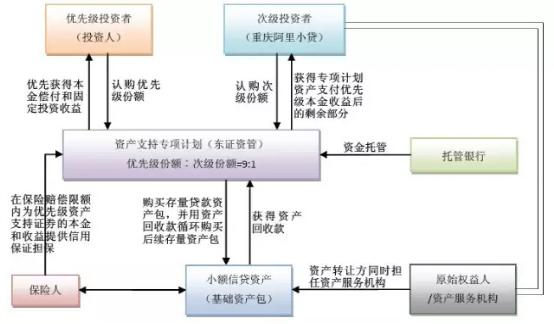

根据《东证资管-蚂蚁微贷(SZ)1号资产支持专项计划说明书》,该计划的交易结构如下:

该计划的基础资产为重庆阿里小贷持有的小额信贷资产包,采用循环购买的方式维持基础资产池规模的稳定,通过证券分级实现内部增信,并引入保险机构为优先级投资者的利益进行担保,重庆阿里小贷作为基础资产的原始权益人,同时担任资产服务机构,在专项计划存续期间对基础资产进行管理,基础资产获得偿付所产生的现金流作为证券持有人收益来源。

该模式可复制到任何类似业务场景中。

(二)法律问题分析

小贷公司向网络商户发放小额贷款所形成的债权资产包,法律关系清晰,权属性质单一明确,可以产生独立、可预测的现金流且可特定化,不在基金业协会公布的负面清单之列,通常而言,满足监管机构对基础资产在法律法规层面的要求。但就小贷业务地域范围限制、贷后管理措施等细节而言,仍有值得推敲之处。

1、小贷业务的地域范围限制

根据目前的监管政策,小贷公司通常仅限于在注册地范围内经营,即,小贷公司仅被许可向其注册地范围内的借款人发放贷款。而无论是网络商户还是其法定代表人,其住址均有极大可能超出小贷公司被许可经营的地域 。小贷公司向网络商户发放小额贷款,并不意味着可以突破借款人的地域限制,如向许可经营地域范围外的借款人发放贷款,则面临合规风险,进而可能影响到基础资产的合法合规性。

2、借款人信用评估资料的有效性

也许考虑到贷款发放及还款扣款的便利性等因素,向网络商户发放的贷款通常要求由商户法定代表人或负责人以个人名义申请,也就是说,法律上的借款人为商户法定代表人或负责人,而用于评估借款人信用额度的资料全部依赖于网络商户的既往交易数据。

根据公司法的规定,公司的法定代表人由公司董事长、执行董事或经理担任,换言之,借款人担任商户的法定代表人仅表示其担任商户董事长、执行董事或者经理的职务,并不代表其对商户资产享有任何权益。因此,以网络商户既往交易数据评估借款人的信用,其有效性值得商榷。

3、贷后管理措施的合法合规性

资产支持证券的偿付来源为基础资产产生的现金流,因此,对于作为基础资产的债权资产来说,贷后管理显得尤为重要。

基于向网络商户发放贷款业务流程的特殊性,贷款人通常会有一些特有的贷后管理措施,例如:如借款人违约,电商平台将限制商户网络交易、关闭商户店铺、将商户交易资金直接偿付欠款等。

然而,如我们前面所分析的,如果借款人均为商户的法定代表人或负责人,则从法律关系来说,商户既非借款人,也非保证人,商户与电商平台之间存在商户服务合同关系,与贷款人之间不存在任何合同关系,如果要求其为借款人的违约行为承担后果,恐怕需要在交易文件上做相当充分的预先安排,或者能提出充分证据证明借款人所借款项确实用于商户经营。

总体来说,小贷公司向网络商户发放的小额贷款尚属法律风险较小的一种可证券化的基础资产。

二、以基于网络交易产生的应收账款债权为基础资——京东白条计划

京东白条是目前如火如荼的“互联网消费金融”的典型代表。电商平台未获得消费金融牌照,但以“赊购”、“分期购”等方式实现了消费金融的效果,虽然与十部委发布的《关于促进互联网金融健康发展的指导意见》中所述互联网消费金融不符,我们在本文中也姑且称之为互联网消费金融吧。

正因为以“赊购”、“分期购”等方式运营,所以需要占用大量资金,进而催生了各互联网消费金融平台迫切的融资需求。

我们以京东白条计划为例,分析以基于网络购物交易产生的应收账款债权为基础资产的证券化模式及相关法律风险。

(一)京东白条是什么?

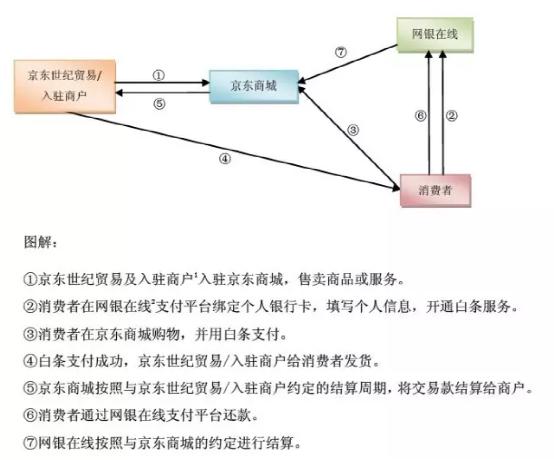

在分析京东白条计划之前,我们先来看京东白条到底是什么,理解了京东白条的运作模式,也就理解了其他互联网消费金融平台的名目繁多的产品。

京东白条的运作模式可以用下图来概括:

(二)京东白条计划的交易模式

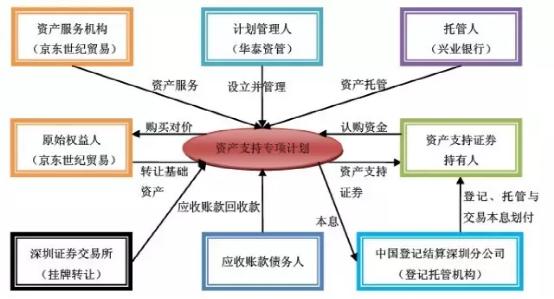

根据《京东白条应收账款债权资产支持专项计划说明书》,京东白条的交易结构如下图所示:

该计划的基础资产为京东世纪贸易所持有的应收账款债权资产包,采用循环购买的方式维持基础资产池规模的稳定,通过证券分级实现内部增信,京东世纪贸易作为基础资产的原始权益人,同时担任资产服务机构,在专项计划存续期间对基础资产进行管理,基础资产获得偿付所产生的现金流作为证券持有人收益来源。

对于其他互联网消费金融平台所持应收账款债权资产,同样可以复制该计划模式。

(三)法律问题分析

京东白条计划的发行,说明了监管层对该类应收账款债权资产包作为基础资产适格性的认可,但京东白条本身复杂的法律关系和模糊的法律性质,仍然值得我们深入分析。

1、 京东白条应收账款债权到底是“赊购”项下的应收账款,还是借贷债权?

在京东白条如日中天的当口,招行和交行宣布关闭京东白条信用卡还款通道。这两家银行均认为京东白条实际上属于贷款产品,以信用卡还贷涉嫌违规。而京东则认为“京东白条的本质是消费者在京东商城的赊购,属于商业信用行为,不是信贷类产品。”

那京东白条应收账款债权到底是“赊购”项下的应收账款,还是借贷债权,亦或两者可能都有呢?我们从以下几个方面来分析:

(1)京东白条所涉及的法律主体

从京东网站公示的《京东白条服务协议》上来看,《京东白条服务协议》是消费者与北京京东世纪信息技术有限公司及其关联公司就购买京东所销售的产品或服务并延期或分期付款事宜达成的协议,并未明确包括京东世纪贸易有限公司。鉴于已经发行的京东白条计划明确了京东世纪贸易有限公司为京东白条的应收账款原始权益人,我们暂推定京东世纪贸易有限公司包含在京东白条服务协议所述京东世纪信息技术有限公司关联公司中。

也就是说,消费者使用京东白条购物时,《京东白条服务协议》在消费者端的协议主体是特定的,但在京东端的协议主体则可能是北京京东世纪信息技术有限公司、京东世纪贸易有限公司或者北京京东世纪信息技术有限公司的其他关联公司。

(2)京东世纪贸易与京东商城的关系

京东商城的ICP许可证持有人为“北京京东叁佰陆拾度电子商务有限公司”,因此,京东世纪贸易有限公司是京东商城的一个入驻商户,但这并不影响京东世纪贸易与消费者可以通过使用京东白条产品产生赊购关系。

(3)第三方入驻商户与消费者是否构成赊购关系

京东商城支持京东白条付款的商户不仅包括京东世纪贸易,也包括非京东集团内的其他第三方入驻商户。虽然支持白条付款,但第三方入驻商户并非《京东白条服务协议》约定的主体,其与消费者不能基于消费者对京东白条的使用而构成赊购关系。

而无论第三方入驻商户与消费者是否构成赊购关系,京东世纪贸易亦或京东集团内其他成员均不应被认为是赊购交易的主体,即不应取得初始的应收账款债权。

(4)京东白条的法律性质

京东世纪贸易作为京东商城的一个入驻商户,对于自营商品用赊购方式销售并无法律障碍,消费者使用京东白条购买京东世纪贸易自营商品或京东集团内其他成员自营商品,均可依《京东白条服务协议》约定构成赊购关系,京东世纪贸易或京东集团内其他成员可基于该赊购关系直接持有对消费者的应收账款债权。

消费者在京东商城使用京东白条购买第三方商户销售的物品时,无论是京东世纪贸易还是京东旗下其他公司代付货款的行为,实质上都并不构成赊购,而是代付货款,也就是说,在消费者和京东世纪贸易或者京东旗下其他公司之间不再是基于货物赊购产生销售项下的应收账款,而是基于代付货款所产生的资金借用,构成借贷关系。

就京东白条计划而言,根据监管部门对基础资产的法律性质应当明确并且具有同质性的要求,京东世纪贸易因赊购而形成的应收账款债权,可纳入京东白条计划,而借贷债权则不应被纳入京东白条计划的资产包。

2、 京东白条分期服务费是什么性质?

使用京东白条购物时,消费者需要支付的金额包括两部分:商品或服务本身的价格,以及分期服务费。在通常的赊销贸易中,买方虽然得到较长的账期,但并不需要为此额外支付费用,京东白条分期服务费是否可获得法律支持呢?

根据法无禁止即可为的原则,京东白条分期服务费虽然与我们对赊购通常的认识有所不同,但并未违反法律法规的禁止性规定,而且属于京东与消费者的合意,在法律上应属有效。但是,如果京东白条被认定为借贷产品,则应遵循关于民间借贷的相关规定,包括非金融机构经营贷款业务的法律效力、利息的金额等,需要从另外的维度来分析。

京东白条作为网络消费金融的代表性产品,所涉及的问题也存在于大多同类产品之中,而各产品交易细节不同,在风险上也可能存在差异,在此不再赘述。

三、以P2P平台撮合的网络债权为基础资产的证券化

P2P业务,是指个体和个体之间通过互联网平台实现的直接借贷,在实际操作中,可能表现为直接投标模式、债权转让模式、通过理财计划进行自动投资模式、供应链融资模式、网络借贷与消费金融结合模式等等,不胜枚举。根据网贷之家的数据显示,截至2015年10月底,全国P2P平台历史累计成交量已突破万亿元大关,P2P债权资产的体量已不可小觑,而部分P2P平台在细分领域的债权资产质量也较高。

为满足业务的阶段性需求,一些较大的P2P平台通过其关联方向平台借款人出借了大量资金,由此形成数量可观的债权资产。平台一方面对这部分资金的流动性需求较高,另一方面,也希望以自有资金撬动杠杆,投向平台管理的优质债权,获取超额收益。那P2P平台撮合的网络债权能否作为基础资产在传统金融市场进行证券化呢?

P2P债权的特点是高度分散,如果P2P债权人作为原始权益人显然无法操作,本文尝试提出以下解决方案,或可一试。

P2P平台指定其关联方作为委托人,设立单一资金信托,信托资金用于受让P2P平台优质债权,受让完成后,信托计划成为债权人。以信托计划受益权作为基础资产,发起设立资产支持专项计划,P2P平台认购次级证券进行内部增信,优先级证券面向投资人发行。这种模式可从结构上解决初始债权人过度分散的问题,但需要P2P平台筹集一笔相当金额的过桥资金。

图文来源:互联网金融法律观察。