毕友一言:

这世上丑恶的事和美好的事一样多,总有些时候,你会想发自内心地去做些事情,不求回报,只是觉得值得。

2016第三方支付趋势预测

猴年春节,一场热闹的红包大战相信让很多朋友印象深刻,咻一咻、摇一摇成为大家跨年辞旧岁的标准动作。来自微信官方公布的数据显示,春节期间微信红包春节总收发次数达321亿次,总计有5.16亿人通过红包与亲朋好友分享节日欢乐。支付宝公布的数据显示,春节共有有11亿对好友通过支付宝添加好友,最终有791405位用户通过互动集齐了五福平分了2.15亿元现金。百度公布的数据显示,截止到2月8日大年初一中午12点,百度钱包福袋被开次数达112亿次,共发放出价值42亿的福袋,其中现金达3亿。微博公布的数据显示,截至除夕24时,网友抢微博红包的总次数超过8亿次,其中有超过1亿网友抢到红包。

红包大战的背后,少不了BAT们的推波助澜,而他们的大肆投入显然是看中了与红包共生的支付,这才是重点。

猴年伊始,毕友“互联网金融”系列也跟大家见面了,围绕互联网金融如何创新来助力产业升级和企业发展来进行持续、深入探讨。上周,小毕从整体上呈现了互联网金融的2015年回顾及2016年趋势。接下来,小毕将从互联网金融的各个细分领域来分别做详细深入的梳理和探讨,本周起先从第三方支付开始。

今天是第三方支付系列开篇,让我们先结合几份最新的报告,对2015年第三方支付的回顾及2016年趋势做一个总体呈现。

2015年第三方支付行业大事件盘点

来源:支付界www.zhifujie.com/article-7362-1.html

1、央行正式发布《网络第三方支付管理办法》

7月31日,央行公布了《非银行支付机构网络支付业务管理办法》(征求意见稿),对第三方支付业务提出明确的监管要求,规定支付机构单个客户所有支付账户单日累计金额不能超过5000元,年累计应不超过20万元。而在12月28日,央行正式发布《非银行支付机构网络支付业务管理办法》,并将于2016年7月1日正式实施,对账户进行三类分类监管。

此次《管理办法》规定对账户进行三类分类监管,让个人账户分类更细,也更便于央行对第三方支付机构进行管理和监督,总体上对第三方支付行业算是比较宽松的监管制度。央行对第三方支付机构采取分类管理,也是充分考虑了各机构的意见,对整个行业是重大利好,经营规范、稳健的企业将得到更多的政策空间,将会得到更好的发展、更多的市场份额。

2、苹果支付和三星支付将进入中国

12月18日,中国银联和苹果公司宣布合作,将在中国推出ApplePay。同日,中国银联还宣布与SamsungPay达成合作,将率先为中国大陆地区的银联卡持卡人在最新三星移动设备上提供基于安全芯片的SamsungPay服务。

早前,ApplePay入华的消息就不断传来,而最近苹果公司CEO库克称最快2016年初ApplePay就可登陆中国。国内的移动支付市场,支付宝和微信支付已经各据一方。而随着苹果和三星支付的入华,可以预料的是,新一轮支付大战即将打响。有专家预言,支付宝和微信支付市场将会大受影响,但也有专家认为,支付宝和微信支付在近几年的时间里已经占据了相当大的支付市场,用户已经具备一定的粘性,三星支付和苹果支付会对支付宝和微信支付造成一定冲击,但是并不能撼动其龙头地位。

3、支付宝成猴年央视春晚独家互动平台

继羊年春晚合作微信“摇一摇”后,支付宝也不甘落后。12月4日,猴年央视春晚节目组与支付宝联合宣布,支付宝成为猴年央视春晚独家合作互动平台。双方将通过全新的互动方式让亲人好友共同参与春晚节目与支付宝软件互动,给全球的华人带来一个有趣味、有年味的欢乐春晚。

在2014年羊年春晚上,与春晚深度绑定的微信通过摇一摇功能聚拢了大量人气。根据微信官方公布的数据,羊年除夕夜,央视春晚微信摇一摇互动次数达到110亿次、每分钟摇一摇的峰值达到8.1亿次,微信春晚红包的广告收入达到数亿元。更有人调侃“大家都在摇微信,都没有人看春晚吐槽春晚了”,而这正是微信羊年春晚的成功之处,也是微信痛失猴年春晚的所在。此次支付宝与猴年春晚合作,其项目组负责人透露,“除了红包之外,猴年的央视春晚互动将会与往年大不相同。不论是红包大战,还是春晚抢夺战,都是支付宝和微信在移动支付领域争夺的一个缩影。可以预见的是,2016年,支付宝和微信的竞争将会更加激烈。

4、多家银行网上转账免费第三方支付平台开始收费

2015年9月17日,招商银行正式宣布从9月21日起网上转账全免费。20日,宁波银行也宣布将在21日推出“网上转账免费”服务。随后,陆陆续续有几十家银行开始网上转账免费。业内人士分析,由于第三方支付发展迅猛,已经开始倒逼银行业改革,未来银行网上转账全免时代已不远矣。10月17日,微信支付宣布开始对每月2万元以上的转账收取千分之一的手续费。而支付宝在PC端的转账同样是收取0.1%服务费,手机端转账目前仍然免费。

在招行之前,就已经存在银行网上转账免费,不过大多数都是一些规模较小的银行为了吸引客户而推出的服务。而如今越来越多的银行加入“免费”行列,确是有第三方支付平台倒逼之因,为增加用户量而开始实行减免政策。而第三方支付在这个时候开始收费,很多人认为是逆向而行。其实不然。前期第三方平台机构实行免费转账服务已经为第三方支付平台积累了足够多的成熟用户,就算现在开始收费也不会有多少影响。而且前期免费服务都是在为用户补贴, 算下来也都是一笔不小的费用,对第三方支付平台来说也是一种压力。如今开始收费,也是第三方支付平台回归正常之举。

5、P2P资金要求托管于银行第三方支付业务受影响

2015年7月18日,中国人民银行等十部委联合发布《关于促进互联网金融健康发展的指导意见》,其中第十四条规定,从业机构应当选择符合条件的银行业金融机构作为资金存管机构,对客户资金进行管理和监督,实现客户资金与从业机构自身资金分账管理。

在《指导意见》发布以前,大部分平台的资金托管并非传统的银行金融机构,更多的是通过第三方支付机构来进行资金托管。随着《指导意见》的出台,已经陆陆续续有网贷平台开始谋求与银行合作。虽然目前实际没有多少进展,但与银行托管将会是以后的趋势。虽然这次指导意见中并未对第三方机构的托管叫停,但是第三支付机构仍会受到不同程度的影响。未来第三方支付机构资金托管前途未卜,但仍有博弈空间。

2016年中国第三方支付市场研究报告

来源:前瞻产业研究院

第三方支付市场交易规模

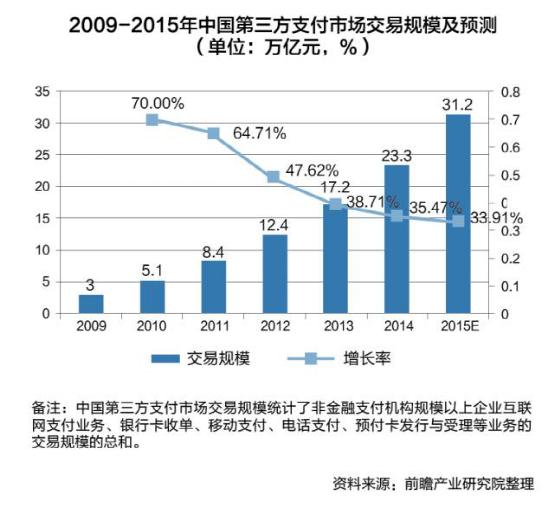

2009年以来,第三方支付市场的交易规模保持50%以上的年均增速迅速扩大,并在2013年成功突破17万亿元的基础,达到17.2万亿元,同比增长38.71%;2014年交易规模达到23.3万亿元;2015年交易规模达31.2万亿元。

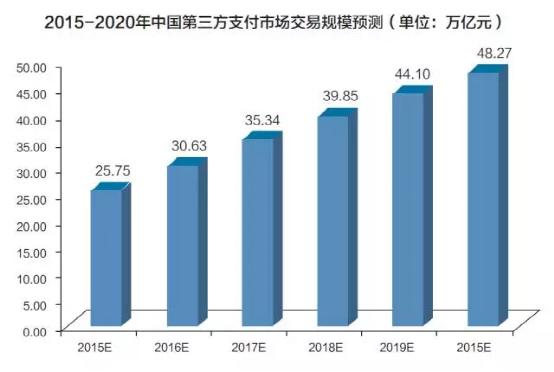

第三方支付市场交易规模预测

分析预计,2015年在移动支付和网上支付双双快速增长的背景下,中国第三方支付的交易规模将达到25.75万亿元,但增速将继续回落;到2020年第三方支付市场的交易规模有望突破48万亿元。

第三方支付细分业务发展潜力分析

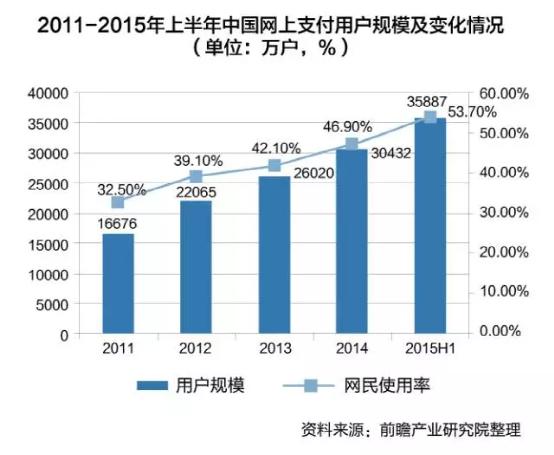

1、互联网支付行业用户规模

截至2015年6月,我国使用网上支付的用户规模达到3.59亿,较2014年底增加5455万人,半年度增长率17.9%。与此同时,手机支付增长迅速,用户规模达到2.76亿,半年度增长率为26.9%,是整体网上支付市场用户规模增长速度的1.5倍,网民手机支付的使用比例由39%提升至46.5%。

2、互联网支付行业交易规模

2013年中国支付行业互联网支付业务交易规模达5.3万亿,同比增长46.8%,较2012年增速放缓。2014年中国第三方互联网支付交易规模达到80767亿元,同比增速达到50.3%。

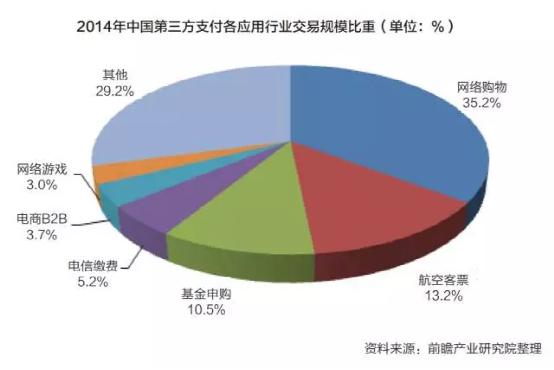

第三方支付应用领域前景分析

网络购物是第三方支付份额最大的应用领域,通常第三方支付均以该领域作为支付的切入点。分析预计,从现在到2016年,各主要支付领域份额将小幅萎缩,其他细分领域的市场份额将会有所扩大,其他细分领域包括:信用卡还款、生活缴费、网上金融、其他创新支付领域等。

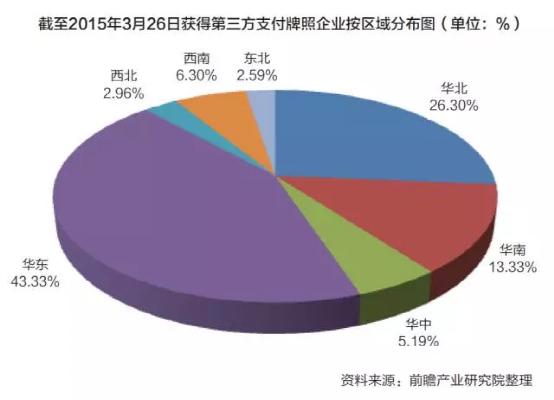

第三方支付重点区域发展分析

从截至2015年3月26日有270家获得第三方支付牌照的企业来看,根据区域分布划分,中国第三方支付企业主要位于华东地区和华北地区,占比分别为43.33%和26.30%;其次是华南地区,占比为13.33%。综合看来,这三个地区是我国经济发展较发达的地区,电子商务发展较快,在线支付较活跃。

1、按经济区域划分情况

2、按省份划分情况

截至2015年3月26日,第八批第三方支付牌照以发放完毕,从牌照企业的省份分布来看,数量最高的是北京市,获得牌照的企业达到了57家,占比为21.11%;其次是上海市,数量为54家,占比为20.00%,所有省份中获得牌照的企业数量超过十家的还包括广东省、浙江省、江苏省和山东省,分别为32家、16家、16家和12家。

第三方支付重点区域发展分析

第三方支付重点区域发展分析

1、互联网支付行业发展前景

2014年中国网民规模达6.49亿,全年共计新增网民3117万人。截至2014年12月,我国使用网上支付的用户规模达到3.04亿,较2013年底增加4412万人,增长率为17.0%。未来电子商务的快速发展、网民数量和银行卡发卡量的持续增长将推动网上支付市场快速增长。

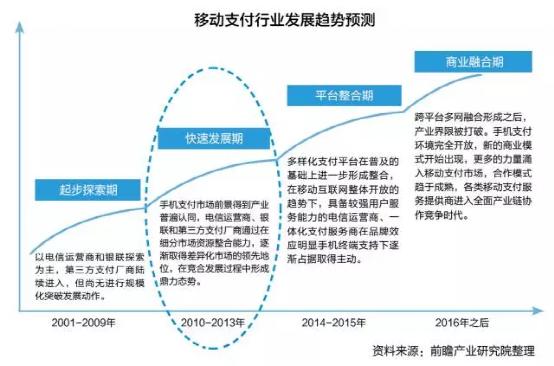

2、移动支付行业发展前景

2014年,我国移动支付的发展仍将延续远程支付占主导地位的局面。与此同时,随着支付标准的清晰化与统一化,以及行业各方在近场支付领域的探索不断深化,该领域的发展也同样令人期待。

第三方支付重点区域发展分析

第三方支付重点区域发展分析

中国第三方支付市场趋势预测

来源:易观智库www.analysys.cn/yjgd/16170.shtml

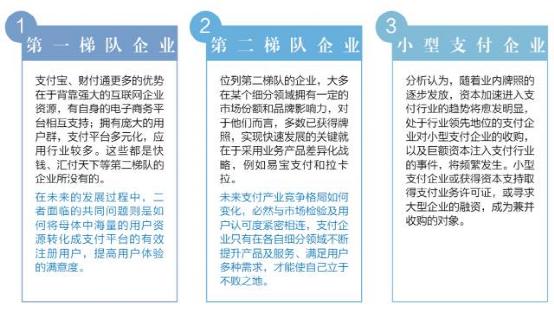

从中国第三方支付市场整体发展趋势来看,经过了十几年的发展壮大,第三方支付市场已成为互联网金融领域最为成熟的行业,并作为基础服务广泛应用于各行业。目前,第三方支付市场已形成由支付宝、中国银联、财付通三大巨头占主导的市场竞争格局。

Analysys易观智库分析认为,未来第三方支付市场将呈现以下趋势特点:

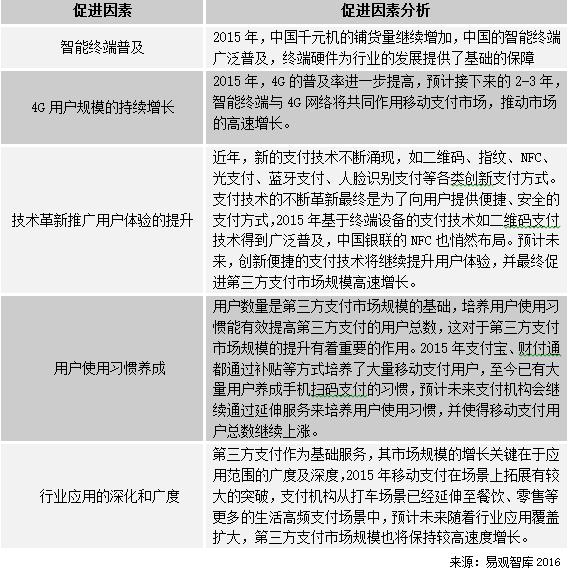

1、互联网在线支付市场进入成熟期,未来市场规模增速趋于平缓,市场格局保持稳定。互联网在线支付市场经过多年发展已较为成熟,增幅逐步放缓,市场规模进入稳定增长状态。此外,互联网在线市场竞争格局也将保持相对稳定,支付宝、财付通、中国银联仍将占据第三方互联网在线支付交易规模市场份额前三名。

2、移动支付市场规模将继续保持爆发式增长,市场将有更多的参与者加入,但对于整体竞争格局影响不大。对于移动支付来说,线下市场比线上更富有潜力。随着移动支付接入的线下消费场景变得丰富,移动支付市场规模将继续扩大。此外,线下支付市场的巨大前景正吸引着众多商家不断涌入,除传统的第三方支付机构相继入场外,手机厂商、通信运营商、传统商业银行也在努力布局。Analysys 易观智库认为,由于支付宝、微信支付有大量的活跃用户,且经过近两年多对用户习惯的培养,未来第三方移动支付市场仍由支付宝和财付通占据主导地位,其他支付机构分食剩余市场份额。

3、基于交易数据展开征信增值服务将成为支付机构发力方向。支付具有金融、数据双重属性,第三方支付机构经过多年积累已拥有大量的数据资源,这些数据经过处理的分析结果有相当价值且,例如提供精准营销、客户管理、信用评级等增值服务。Analysys 易观智库认为,支付机构基于数据提供的增值服务业务尚处在探索期,其中征信服务的前景更为可观,预计2016年芝麻信用、腾讯征信等首批试点个人征信服务公司将获得个人征信牌照,其他第三方支付机构如万达快钱、京东金融等也将陆续入场。

趋势预测:

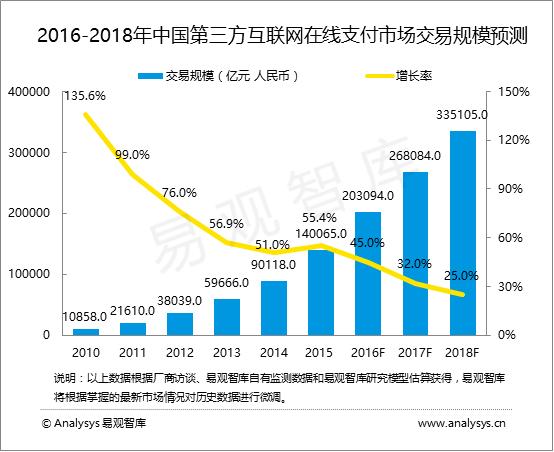

据Analysys易观智库发布的《2016-2018年中国第三方支付市场趋势预测专题报告》显示,中国第三方互联网在线支付市场保持相对稳定的增速,2015年同比上涨55%,涨幅比2014年高4.4个百分点。预计未来3年,第三方互联网在线支付市场交易规模涨幅将有所放缓,2018年中国第三方互联网在线支付市场交易规模或将达到33.51万亿元人民币。

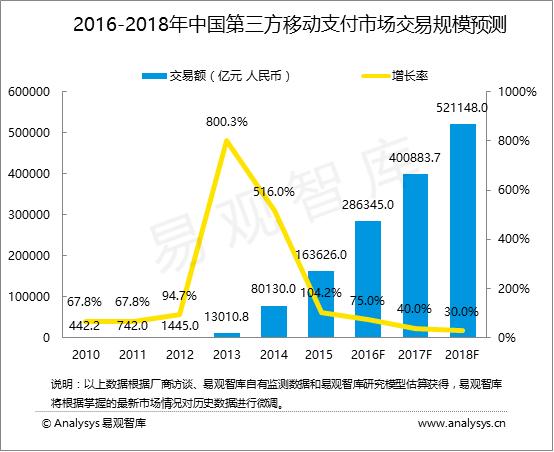

2015年,中国第三方移动支付市场继续保持较高的增长速度,全年市场交易规模达到16.36万亿元人民币,同比上涨104.2%,预计至2018年,中国第三方移动支付市场规模将达到52.11万亿元人民币。